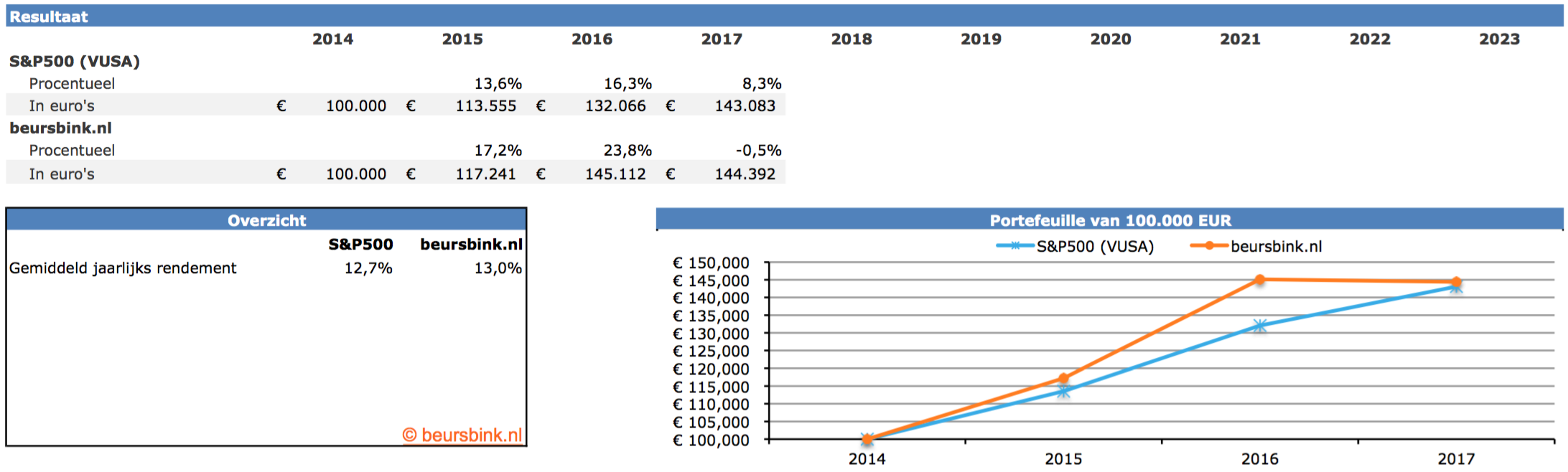

Het jaar zit er weer op en dan is het altijd leuk om te kijken wat het behaalde rendement is geworden. Heb je begin 2017 de VUSA S&P500 tracker gekocht dan is je behaalde rendement 8,3%. Niet verkeerd!

Het rendement van de beursbink portefeuille ligt dit jaar met -0,5% helaas een stuk lager.

In deze portefeuille zitten de aandelen Berkshire, BinckBank en PostNL. In 2017 heb ik geen nieuwe bedrijven gekocht, alleen is de Berkshire positie verder uitgebreid. Van de meeste goede bedrijven vond ik de prijs net niet aantrekkelijk genoeg om te kopen. De portefeuille bevat momenteel zo’n 10% cash.

Berkshire: +6,4%

BinckBank: -15,5%

PostNL: +4,2%

Bovenstaande percentages zijn de behaalde rendementen in euro’s en inclusief eventueel dividend. Het totale rendement van de portefeuille komt zo uit op -0,5%. Wel is het gemiddelde rendement over de laatste drie jaren nog net iets beter dan de S&P500 tracker, maar het houdt niet over.

Berkshire

Dit aandeel zit in de portefeuille voor de lange termijn. De verwachting is dat over een lange periode Berkshire het beter zal doen dan de S&P500. Desalniettemin heeft Buffett het lastig. Hij zit momenteel op zo’n $100 miljard dollar cash en heeft moeite met het vinden van goede investeringen. Met zulke grote bedragen zijn de opties een stuk kleiner.

BinckBank

Dit aandeel is gekocht als hedge tegen een eventueel guur beursklimaat. BinckBank zou in zo’n periode juist moeten profiteren, omdat het aantal transacties dan flink stijgen. Ik zie Binck als een alternatief voor cash. Het blijft even afwachten hoe dit aandeel het dit jaar gaat doen. Ondertussen ontvang je nog steeds een dividend dat hoger ligt dan de rente op een spaarrekening.

PostNL

Dit aandeel moet het komende jaar laten zien wat het waard is. PostNL heeft genoeg tegenslagen gehad en dat heeft de koers geen goed gedaan. In 2018 wordt er als het goed is een hoger dividend betaald. Dit aandeel was gekocht voor de korte termijn, omdat de koers destijds zo aantrekkelijk was. Ik verwacht ergens in 2018 dit aandeel te verkopen.

Met slechts drie aandelen is deze portefeuille super geconcentreerd. Iets te geconcentreerd, maar het afgelopen jaar heb ik helaas geen echte no-brainers gevonden. Het zou mooi zijn als ik in 2018 wel een aantal mooie compounders vind tegen een aantrekkelijke prijs.

In jaren dat alles stijgt is het ontzettend lastig om de beurs als geheel te verslaan. Vooral bedrijven als Apple, Google, Amazon en Microsoft trekken de S&P500 omhoog. Deze bedrijven hebben een high return on net tangible assets, wat van nature de beste type bedrijven zijn om in te beleggen.

Een jaar minder presteren dan de S&P500 is niet erg en hoort er nou eenmaal bij als je zelfstandig belegt. Het doel is om het over een langere periode beter te doen. Of dat gaat lukken moet nog blijken, maar ik heb er goede hoop in.

Ondanks dat de portefeuille het minder heeft gedaan was 2017 een heel mooi beursjaar.

We zullen zien wat 2018 ons brengt. Een fijne jaarwisseling en tot volgend jaar.

By Barry on

Hoi Leonard,

Leuk om te lezen!

Maar ik verbaas me ook enigszins over jouw investering in bijvoorbeeld PostNL. Buffet belegt graag in bedrijven met hoge winsten en zij die geen of nauwelijks concurrentie hebben. PostNL schaar ik niet in dat rijtje. Het bezorgen van post wordt steeds minder, op het gebied van pakketbezorging is er veel concurrentie. De winst van de laatste jaren ziet eruit als een achtbaan en van het eigen vermogen wordt ik niet vrolijk. Ik ben benieuwd waarom jij voor PostNL hebt gekozen?

Groet, Barry

By leonard on Author

Hoi Barry,

Bedankt voor je reactie. Je hebt helemaal gelijk. PostNL is geen bedrijf waar Buffett tegenwoordig in zou beleggen.

PostNL hoort in het rijtje cigar butt investing. In dit soort bedrijven belegde Buffett in z’n beginjaren.

Cigar butt bedrijven hebben geen pricing power, veel concurrentie enz. Het zijn geen goede bedrijven voor de lange termijn en het liefst loop ik er met een grote boog omheen. Maar soms is de prijs van dit soort bedrijven zo goedkoop dat ze toch aantrekkelijk lijken. Er mag dan voor die prijs een boel misgaan.

Zo ook met PostNL. Toen PostNL op 3 euro stond kon ik het niet langer weigeren. Het aandeel leek erg goedkoop. De verdere onderbouwing voor de aankoop kun je hier lezen.

Bij cigar butt bedrijven werkt de tijd in je nadeel, omdat de (tijdelijke) onderwaardering vaak mettertijd als sneeuw voor de zon verdwijnt. Je ziet dit ook bij PostNL. De concurrentie neemt toe en hun kosten ook.

Vergeleken met mijn instapmoment is het rendement van mijn PostNL positie nog steeds 40%, maar het is niet het rendement wat ik destijds voor ogen had.